自从“排放门”事件之后,关于大众集团要舍弃部分“小众品牌”传闻就一直存在,比如2020年传出想要出售杜卡迪,2021年传言要出售兰博基尼,2022年又官宣卖出布加迪等。

此前大众前首席执行官赫伯特·迪斯在接受欧洲媒体采访时就曾坦言,当下的大众已不再需要那么多繁冗的品牌。另外,大众首席财务官弗兰克·威特也曾表态,希望通过“瘦身”来提高集团的盈利能力。保时捷,则采用了帮助大众“瘦身”的另一种方式——独立上市。

事实上,大众将保时捷推出去独立上市的传言已经沸沸扬扬好几波了,每次最后都无疾而终。只不过,最近一次显然是动了真格。

保时捷上市成真,将创造欧洲历史上最大规模IPO?

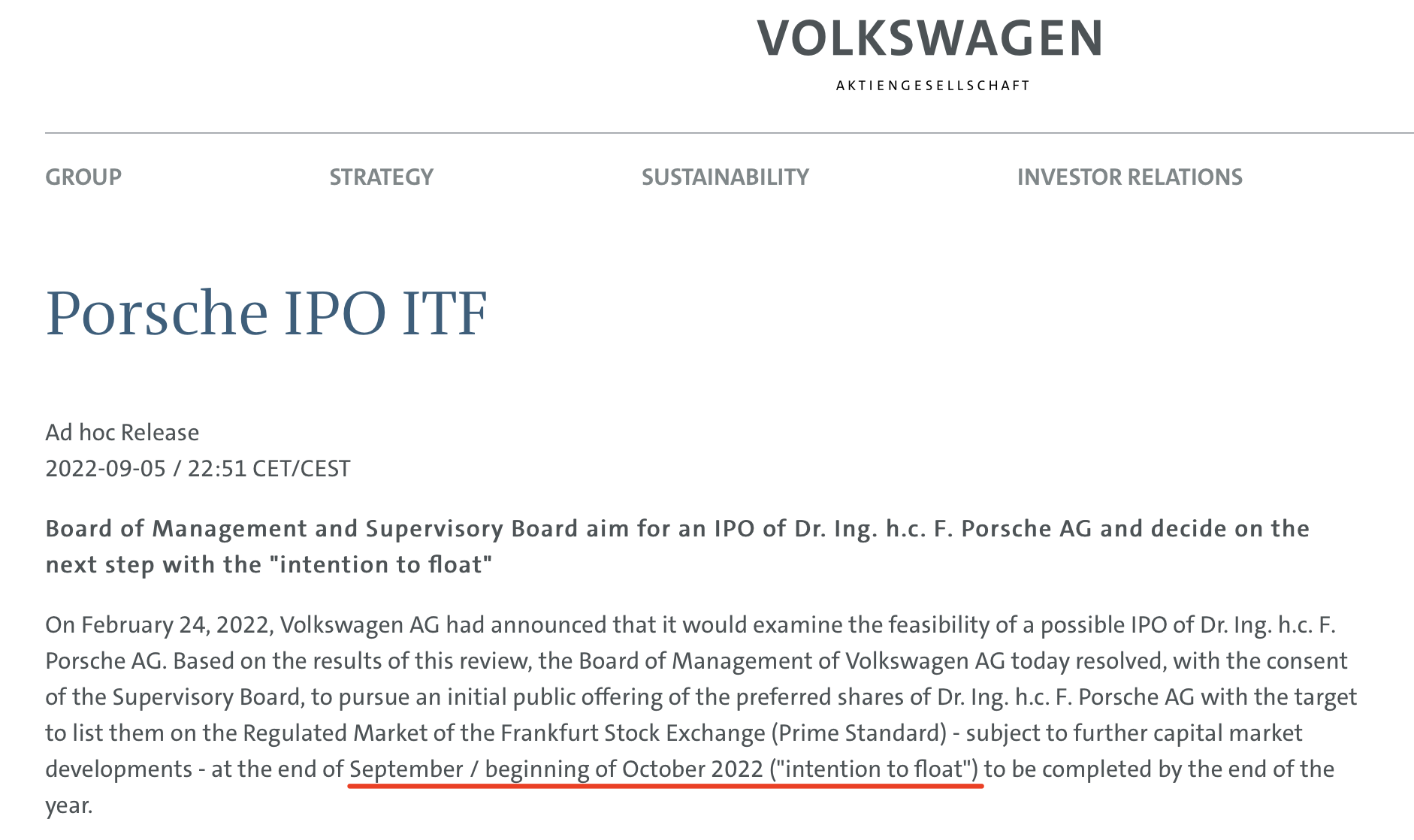

最近,刚刚结束管理和监事会后的德国大众集团发布公告:将推动旗下跑车品牌保时捷在德国法兰克福证券交易所上市,预计时间为9月底或10月初。

要知道,作为全球最赚钱的车企,虽然保时捷每年的交付量只有大众集团的1/30,但创造的利润却超过集团总利润的1/4。

2021年,尽管面临新冠肺炎疫情、芯片供应短缺和原材料价格上涨等多重挑战,保时捷在营业收入及利润上,仍带来了16.0%的销售回报率,创下了全新的纪录。

有消息称,在投资界中已经有多名大佬准备参与保时捷IPO的认购,其中我们比较熟悉的就有红牛公司创始人迪特里希·马特希茨,欧洲首富、LVMH 集团董事长贝尔纳·阿尔诺。据路透社报道,投资者对保时捷品牌给出了600亿到850亿欧元的估值。

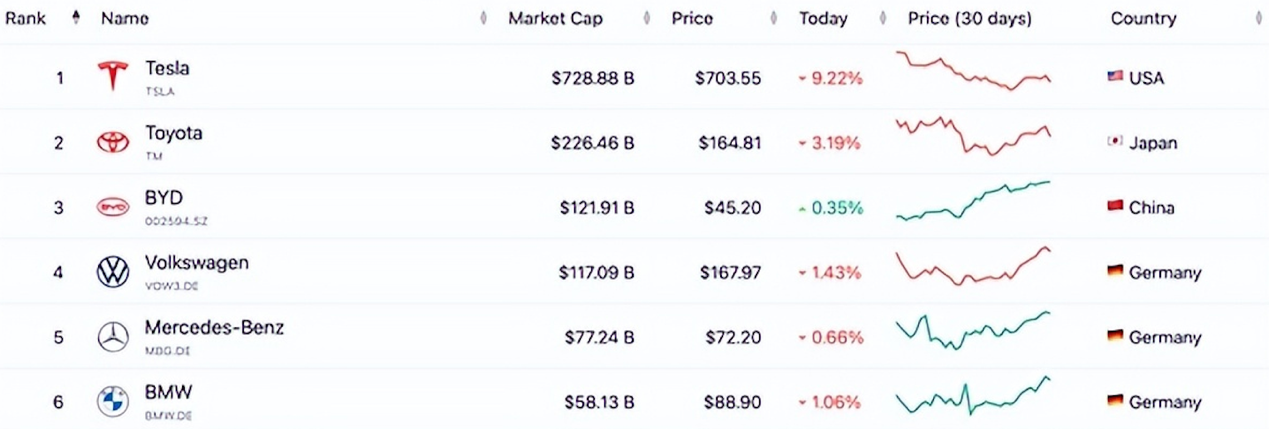

如果一切顺利,保时捷此番IPO将创造欧洲历史上最大规模IPO,按照2022年最新车企市值排名,保时捷将有可能排到第五的位置,一举超过奔驰、宝马。

保时捷CEO、同时兼任大众集团首席执行官的奥博穆也表示:“这对保时捷来说是一个历史性的时刻。首次公开募股将为我们打开新篇章,并能拥有更大独立性。我们将有机会继续施行我们的战略。”

保时捷IPO真的有必要么?

坦率的说,大众真的不缺钱。可为什么非要把保时捷推出去单干,留着当自己的奶牛不好吗?这是很多人的疑问。

事实上,无论是大众还是保时捷,都在计划全面向电动化转型,而保时捷到2030年其纯电车型占全球新车交付量的比例预计将达到80%以上。但是,大众这么大的摊子若想快速转型谈何容易?虽然大众不差钱,但在资金上想要低风险的照顾到全局,仍然非常难。

按照预计,如果一切顺利的话,保时捷此次上市募资的规模将有200亿欧元,差不多就是大众集团2021年全年的利润,这里面很大一部分都可以拿来搞发展。试想一下:是拿别人的钱搞自己的发展风险低,还是把自己全部家底拿出来搞发展风险低?

要知道,Macan EV“跳票”的很大一部分原因就是受大众集团“牵连”,因旗下软件公司Cariad在研发过程中表现滞后,影响了保时捷、奥迪和宾利等PPE电动平台新车的研发进度。

很明显,无论是大众还是保时捷,在新能源上已经滞后于特斯拉和一众造车新势力,如果在风口上再犹豫不决,差距只会更加明显。对保时捷来说,独立IPO已经迫在眉捷,不能说是上市解万愁,起码在自身发展方向上有更大的话语权,有了更多可支配的资金,研发效率和市场布局也会更加迅速。

根据大众发布的公告,此次保时捷IPO大众将会拿出25%的股份出来,其中12.5%(不具备投票权)公开发售,另外12.5%(具备投票权)直接出售给保时捷-皮耶希家族。对保时捷来说,相当于是有钱又能进一步稳固控制权;对大众来说,保时捷独立IPO后将为大众筹集到至少200亿欧元的资金,有钱了就能在电动化转型的路上真正放开手大干。不过,这一切的前提是IPO顺利完成。

写在最后:

由于当前芯片供应不足、美联储加息缩表、原材料价格上涨、油价上涨、地方冲突,让汽车工业发展的不确定性陡增。如果保时捷估值低于600亿欧元的下限,保时捷此次IPO大概率又是一次“未完待续”。

体验后方知有多值得!广汽本田车生活全价值了解一下作为大宗消费品,汽车的价值不仅体现在车辆本身,还体现在涵盖整个购买、使用周期的服务方面。日前,J.D. Power(君迪)发布《2022年中国汽车销售满意度调查》报告,此份报告覆盖了全国70个城市,涉及50个汽车品牌,从在线体验、入店前沟通、到店接待、店内看车、试乘试驾、交易过程和交车过程七大流程对各汽车品牌服务进行调研。其中,广汽本田取得759分的优异成绩,得分较上一年提升15分,实力稳步上升。 |

深港澳车展闪耀“巴黎之光”,DS7携DS全系车型参展第二十二届深港澳国际车展于6月2日在深圳会展中心拉开帷幕。在众多展台中,法式豪华汽车DS可谓备受瞩目,C级豪华SUV DS7领衔、DS 2018款全系车型惊艳参展,让观展消费者深深领略DS汽车的前卫与豪华。 |

10万块7座MPV谁更物美价廉?在现在的家用车市场里,无论是"421"家庭,还是二胎放开后的"422"家庭,对于7座的需求都持续升温。总想着要找一台合心意的7座MPV,最大目的就是想方便家里人一同出行,并且让每位成员都能坐得舒服点。别以为10万一下买7座车选择不多,我们来对比下启辰M50V、长安欧尚A800、华晨金杯F50、五菱宏光S3,到底哪个更物美价廉呢? |